Préparer sa retraite est un défi qu’il convient d’aborder avec sérieux et pertinence. En effet, la retraite représente une phase importante de la vie, une période de transition majeure qui mérite d’être appréhendée de manière experte et pédagogue. Pourtant, il est fréquent de sous-estimer l’importance de cette étape, de la remettre à plus tard, ou de ne pas savoir par où commencer.

Dans cette démarche, il est essentiel de se munir des connaissances nécessaires pour prendre des décisions éclairées, de comprendre les mécanismes du système de retraite, d’adopter des stratégies d’épargne et d’investissement appropriées, et ce, afin de planifier une retraite qui reflète vos objectifs et nos aspirations.

Financement des retraites : fonctionnement

Le financement des retraites peut se concevoir de deux manières :

- L’une fondée sur l’épargne individuelle

- L’autre fondée sur la solidarité entre les générations

Depuis 1945, la France a fait le choix de la solidarité entre les générations. Elle a ainsi et opté pour un système de répartition pour le paiement des pensions des futurs retraités plutôt que celui de la capitalisation.

Le système de retraite français repose en effet sur un financement issu essentiellement des cotisations assises sur les revenus de l’activité professionnelle, et sur une redistribution solidaire pour le paiement des pensions.

Avec la loi PACTE et l’arrivée du PER, la France semble revoir sa copie et fortement encourager la capitalisation pour préparer sa future retraite.

Par ailleurs, la réforme des retraite 2023, dont les principaux décrets d’application ont été déployés le 1er septembre 2023, vient également renforcer cette position.

Alors que faire individuellement ?

Comme je le dis souvent à mes clients, pour à la fois diversifier votre patrimoine et aller vers une retraite heureuse, rien de tel que de multiplier les sources de revenus futures !

Préparation de sa retraite : quelle(s) stratégie(s) déployer ?

Stratégie de base

1 — Être propriétaire de votre résidence principale à l’âge de la retraite de façon à ne pas avoir à sortir un loyer et donc réduire vos dépenses ;

2 — Percevoir un complément de retraite (rente) pour faire face aux dépenses quotidiennes ;

3 — Disposer d’un capital à consommer en cas de besoin (financer un projet, prévoir une aide à domicile si problème de santé, aider ses enfants ou petits-enfants…) ;

4 — Avoir des revenus complémentaires pour se faire plaisir en tant que retraité (voyage, loisirs, nouvelle voiture…).

Quels sont les véhicules d’investissement à votre disposition pour répondre à ces 4 points ?

1 — Les banques incitent fortement à acquérir d’abord sa résidence principale avant d’investir en immobilier locatif, mais l’un n’empêche pas l’autre. Acheter une maison ou un ensemble immobilier qui après rénovation peut vous permettre de disposer à la fois d’un logement pour vous et des loyers est à mon sens l’idéal.

Peu importe si vous investissez d’abord en immobilier locatif ou dans votre résidence principale. L’idée est de disposer d’un logement dont vous aurez fini de rembourser le crédit au moment où vous partirez à la retraite.

2 — Pour disposer d’un complément de retraite, rien de tel que le Plan d’Epargne Retraite (PER). Il rassemble à lui tout seul tous les anciens contrats PERP, MADELIN, PREFON, COREM, Article 83, PERCO… Il vient simplifier l’épargne et harmoniser la fiscalité qui y est rattachée. Il est plus souple au niveau de la sortie, car il permet une sortie en rente ou un capital.

D’un point de vue fiscal, il vous laisse le choix de déduire ou non les montants versés dessus et bénéficier ou pas d’un gain fiscal (fonction de votre tranche marginale d’imposition ou TMI).

Partons du principe que vous optez pour une rente (vous pouvez aussi opter pour un rachat fractionné), que va-t-il se passer pour vous en termes d’imposition ?

Vous devrez payer l’impôt à la sortie selon deux modalités :

- Sommes issues des versements déductibles du revenu imposable : imposition au barème de l’impôt sur le revenu après application d’un abattement de 10 %. Cela correspond à la fiscalité des rentes viagères acquises à titre gratuit, qui est similaire à la fiscalité des pensions de retraite.

Une fraction de la rente (variable selon l’âge de jouissance de la rente) est également soumise aux prélèvements sociaux à 17,2 % ; - Sommes issues des versements non déductibles du revenu imposable : imposition selon la fiscalité des rentes viagères à titre onéreux. Les rentes sont taxées au barème de l’impôt sur le revenu après application d’un abattement variable selon l’âge du bénéficiaire à la date du premier versement. L’abattement est de 50 % entre 50 et 59 ans, 60 % entre 60 et 69 ans, 70 % à partir de 70 ans.

Si vous avez par ailleurs optimisé votre fiscalité (investissement en immobilier ou en valeurs mobilières), il peut être judicieux de ne pas déduire vos versements sur le PER pour profiter d’une fiscalité plus avantageuse à la sortie.

3 — Capitaliser une partie de votre épargne pour en bénéficier à la retraite est un bon moyen d’aller vers une retraite sereine. Le contrat à privilégier ici est celui de l’assurance-vie même si le PER mentionné ci-dessus permet aussi une sortie en capital et que l’assurance-vie permet une sortie en rente viagère.

Le contrat d’assurance-vie est un bon complément à votre retraite et a l’avantage de constituer un capital disponible pendant toute la phase d’épargne.

Tout comme le PER, vous pouvez effectuer des rachats fractionnés ou sortir la totalité du capital.

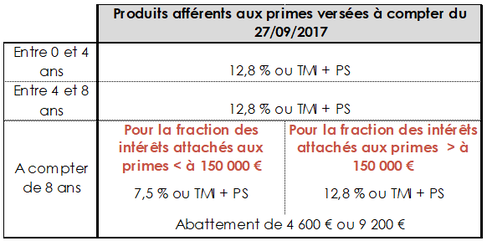

Bien préparer sa retraite : petit rappel sur la fiscalité des rachats : depuis le 27 septembre 2017, la fiscalité des rachats sur ces contrats est la suivante :

4 — Générer des revenus complémentaires à la retraite va vous permettre de profiter de la vie, réaliser certains rêves, faire plaisir à vos proches sans avoir le sentiment de vous appauvrir. Il y a différents véhicules d’investissement qui vous permettent d’atteindre cet objectif, mais le plus efficace reste l’immobilier, qu’il s’agisse d’un investissement en immobilier direct ou en « pierre papier » (SCPI).

Dans les deux cas, vous pouvez profiter de l’argent des autres (Banque) pour vous constituer à crédit un portefeuille de parts de SCPI ou des biens immobiliers qui vous apporteront des loyers.

Sur le plan fiscal, ces loyers pourront être imposés dans la catégorie des revenus fonciers en cas de location nue ou des bénéfices industriels et commerciaux (BIC) en cas de location meublée.

Préparation de la retraite : quid de l’achat en démembrement de propriété

Pour vous constituer un patrimoine immobilier en vue de la retraite, vous disposez d’un large choix d’investissement avec ou sans avantage fiscal, mais avez-vous pensé à l’achat démembré ?

Que ce soit en matière de SCPI ou d’Immobilier, l’achat en démembrement de propriété vous permet d’acquérir des valeurs mobilières ou des biens immobiliers à un prix plus bas qu’en pleine propriété.

Vous pouvez acheter la nue-propriété de ces biens pendant le temps qu’il vous reste pour partir à la retraite (10, 15, 20 ans) et disposer à terme de biens en pleine propriété et donc des loyers qui en découlent.

Il ne tient qu’à vous de suivre cette stratégie ou de la faire évoluer en fonction de vos besoins et de votre situation d’un point de vue civil, social, financier et fiscal.

Il n’y a pas de bonne stratégie en soi, il y a celle qui vous convient.

Afin de vous aider à faire les bons choix pour préparer au mieux votre retraite, pensez à vous appuyer sur l’expertise de votre Coach Patrimonial.